Saiba como não cair em falsas pechinchas da bolsa

Como a correta leitura das demonstrações financeiras pode te ajudar a não cair em ciladas na hora de investir

Em períodos de crise, quem adora pechinchas na bolsa costuma voltar os olhos para empresas cuja ação está sendo negociada abaixo do valor patrimonial. A estratégia parte do pressuposto de que, em tese, o valor patrimonial refletiria o mínimo recuperável de uma empresa caso ela venha a ser destituída. Mas é aí que mora o perigo.

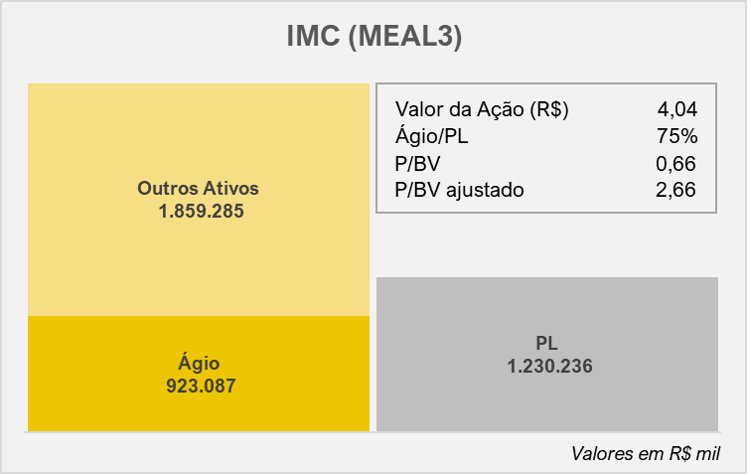

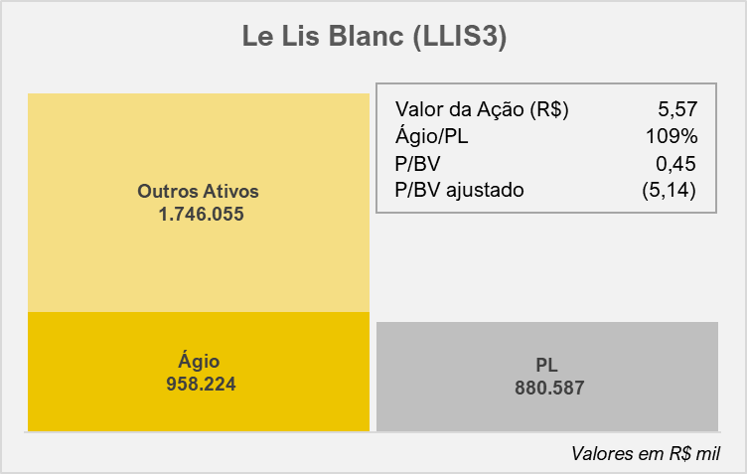

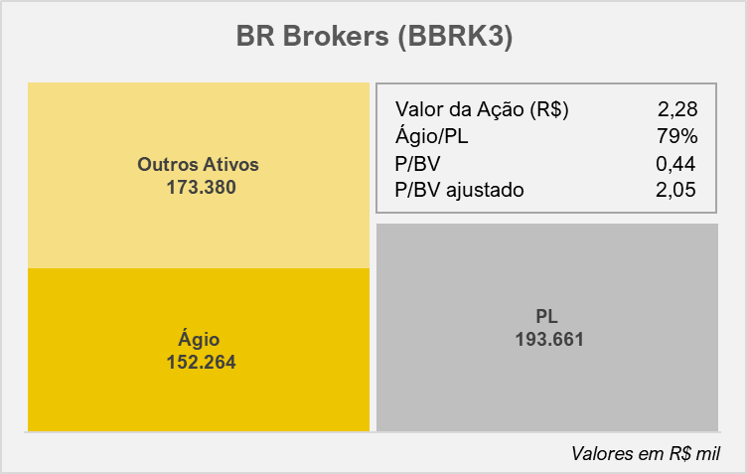

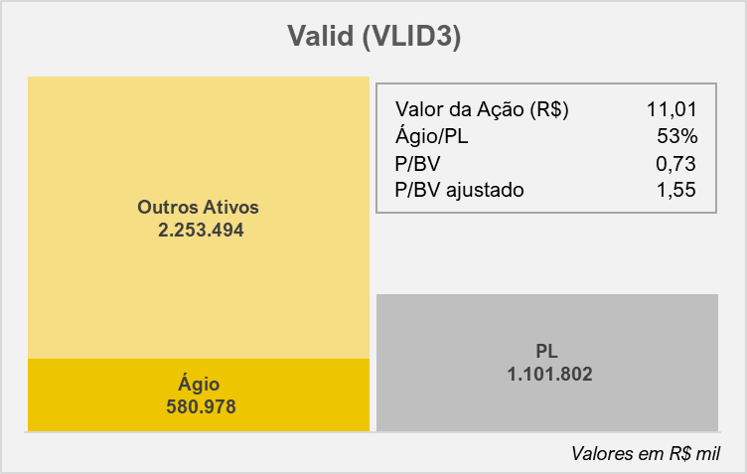

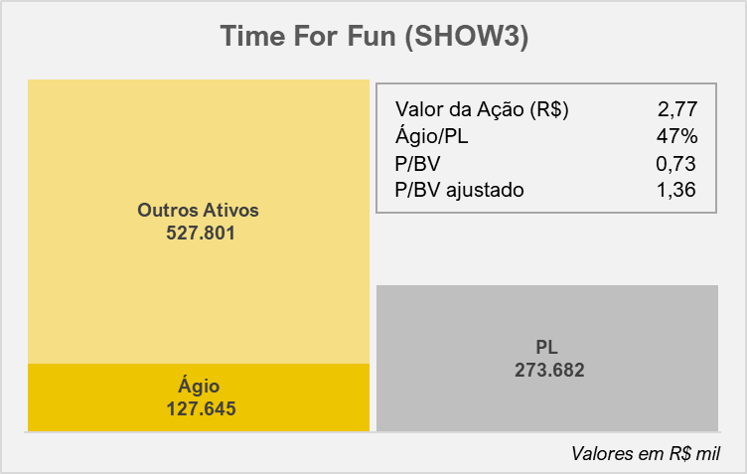

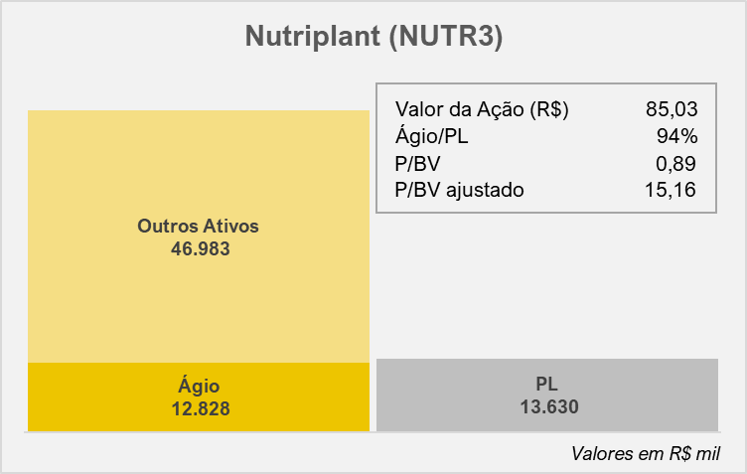

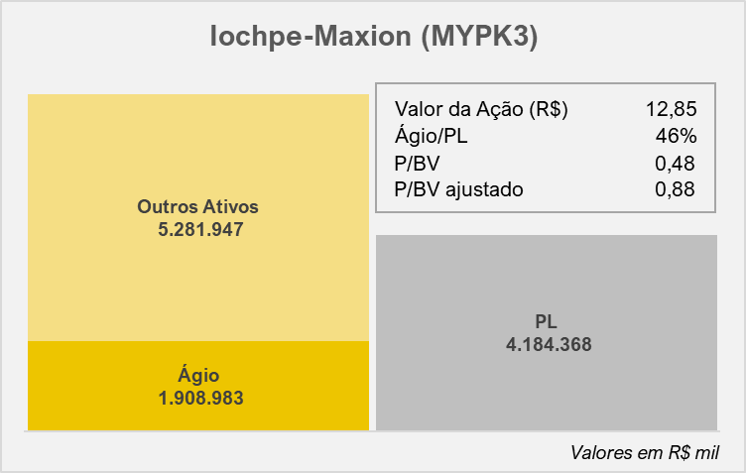

O problema é que a contabilidade não é tão objetiva e em alguns casos pode inflar o balanço, distorcendo a leitura do analista menos atento. Uma análise feita em empresas selecionadas aponta pelo menos sete ações (BBRK3, LLIS3, MEAL3, MYPK3, NUTR3, SHOW3 e VLID3) que não são exatamente uma pechincha. Em média, 70% do valor do patrimônio líquido destas empresas está alocado como ágio por rentabilidade futura e pode virar pó do dia para a noite em um eventual processo de liquidação.

A lógica de quem quer pagar barato – pechinchas da bolsa

O principal índice olhado pelos caçadores de pechincha é o P/BV – Price to Book Value (ou P/VP – Preço sobre Valor Patrimonial). Este índice apresenta o valor da ação na bolsa em função do seu valor contábil. Quando este índice está abaixo de um, significa que o valor contábil está maior que o valor negociado na bolsa, indicando uma possível pechincha. Pois para tal, parte-se do princípio que o valor contábil reflita o mínimo valor recuperável do ativo.

Quem compra ações olhando exclusivamente para o P/BV não está interessado em quanto esta empresa pode render, mas no mínimo que ela pode valer se tudo der errado. É como comprar um carro olhando para o quanto ele valeria caso fosse vendido para um ferro velho. Você até pretende usar o carro, mas apenas aceita pagar determinado valor pois se o carro não puder mais rodar, você o liquida como ferro velho recuperando valor investido.

Investidor deve ter cuidado ao comprar pechinchas na bolsa

O problema é que em muitas empresas, o balanço patrimonial pode estar inflado com ativos que não necessariamente valem por liquidação aquilo que está registrado. Isso ocorre sobretudo com empresas que adquiriram outras companhias recentemente.

Até 2007 quando uma empresa adquiria outra por uma valor maior que o valor patrimonial, a adquirente incorporava os ativos da adquirida e a diferença entre o valor pago e o valor dos ativos era registrada como ágio por rentabilidade futura. Para tal, bastava um laudo de avaliação que comprovasse que a empresa valia tanto ou mais do que o valor pago. Embora tacitamente o valor do ágio fosse atribuído aos ativos intangíveis da empresa, até então não era necessário destacar onde este valor estava alocado. Assim em 2008, com a adoção do CPC-04, as empresas passaram a ter que alocar o ágio como ativos intangíveis e a “sobra” não alocada seria registrada como ágio por rentabilidade futura.

Particularmente, justifico essa “sobra” de valor como “sinergias internas”. Isso porque numa empresa é natural que o todo seja maior do que a soma das partes, ou seja, os ativos agindo em conjunto valem mais do que cada um separadamente — é assim que costumo explicar a existência do ágio mesmo após a alocação de todos os ativos intangíveis. Já assim, numa eventual liquidação da empresa, o primeiro ativo a virar pó deveria ser o ágio, afinal ele só tem valor quando todos os demais ativos agem em conjunto. Portanto, se pretendemos analisar o P/BV considerando que o valor patrimonial reflita o mínimo valor recuperável, deveríamos excluir possíveis ágios registrados no balanço da empresa.

Ágio de empresas supera valor do Patrimônio Líquido

Então quando consideramos o valor patrimonial ajustado (excluindo o ágio por rentabilidade futura registrado no ativo), ao menos sete empresas listadas na bolsa (BBRK3, LLIS3, MEAL3, MYPK3, NUTR3, SHOW3 e VLID3) alteram significativamente a leitura sobre o P/BV. Nestas empresas, o ágio representa em média mais de 70% do valor do patrimônio líquido. Além disso, no caso da Le Lis Blanc (LLIS3) o ágio chega a superar o valor patrimonial líquido em 9%. Após a exclusão do ágio, com exceção da Iochpe-Maxion (MYPK3), todas passaram a ter um P/BV ajustado acima de um.

Isso não quer dizer que as ações estejam caras, para tal, deve-se analisar muitos outros aspectos. Enfim, o que esta análise mostra é que estas empresas podem não ser exatamente a pechincha que aparentam à primeira vista.

Confira o ágio das empresas

A princípio, o estudo se baseia no preço das ações em 31 de julho de 2020. Para isso, foram analisadas as demonstrações financeiras de cada empresa em 31 de março de 2020 (as mais recentes até a data da publicação).

A análise então mostra empresas que apresentavam P/BV abaixo de um. Desse modo, foram excluídas do estudo ações de empresas do setor financeiro, de investimentos imobiliários e empresa cujo ágio fosse pouco significativo em relação ao patrimônio líquido.